洗練されたJPモルガンの資料

JPモルガンのマーケット資料が見やすいと、話題になっています。

私もみてみましたが、シンプルかつ図を中心に使った資料のため、拙い英語力でも何となく伝えたいことは分かります。

さて、個人的に気になったのは、アメリカ・日本の中央銀行の資産推移についてです。

同じ量的緩和でも目的が違う?

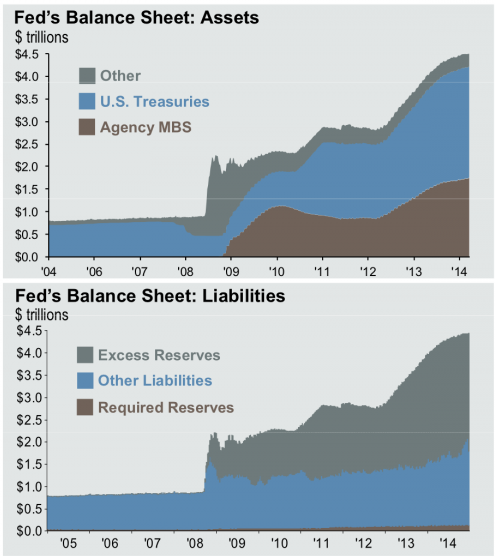

図は2004年からのアメリカの中央銀行にあたるFRBが持つ、資産内訳(上図:Assets)と、資産を購入するために調達した負債の内訳(下図:Liabilities)を表しています。

要はバランスシートであり、資産と負債は一致して推移しています。

2008年まで厳格に管理されたFRB資産ですが、リーマン・ショックを経て、多額の資産購入に踏み出したことが分かります。

2008年と2014年末では、FRB資産は4倍に膨れており、その大半はMBS(=サブプライムで問題となった住宅ローン)と、アメリカ国債です。

アメリカは財政再建が目的

しかし、アメリカの量的緩和は、政府としては成功に終わりました。

FRBは金融危機時にフレディマックとファニーメイを優先株で買い叩き、アメリカ国債買い入れによる金利収入もあり、今後しばらくは、年間1000億ドル(12兆円)以上の収益を上げることになります。

政府系の巨大なヘッジファンドが、巨額資金を国庫納入する結果となりました。

それでは日本とアメリカの中央銀行を比較すると、どうなるのでしょうか?

ハイリスク・ローリターンの日銀

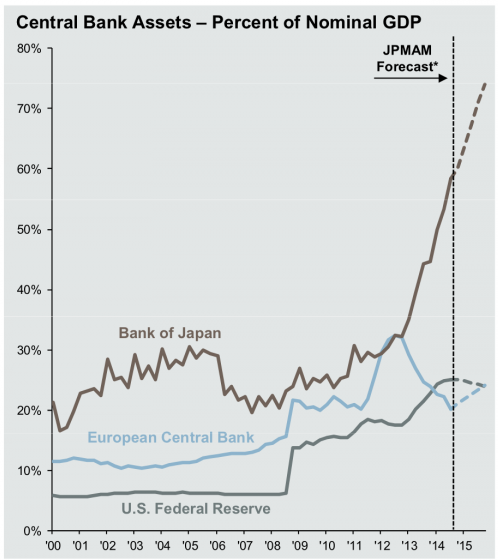

上図は、GDP比でみた世界の中央銀行の資産残高を表しています。

資産残高を急激に増やしたアメリカですが、GDP比で見ると、まだ20%程の水準だと分かります。

一方で日本銀行のGDP比では既に60%あり、世界と比較すると異常値だと分かります。

(異常にも関わらず、2014年には追加異次元緩和を発表しました。)

また収益面で見ても、FRBが資産4.5兆ドルで1000億ドル稼ぐ(ROA:2.2%)に対し、

日本銀行は220兆円(年間の仮平均資産残高)の資産で5800億円しか稼げない(ROA:0.26%)、大変危険なヘッジファンドなのが現状のようです。

日本の異次元緩和の目的は何なのか?

それでは日銀が行っている異次元緩和の本当の目的は何なのでしょうか?

政府の財政赤字ファイナンスを行う、というのが私の当初の仮説でした。

プライマリーバランスの崩れていることに加え、日本は2014年には30年ぶりの経常収支赤字に転落しました。

つまり日本円に対する買い支えがなくなり、運用手段としての日本国債が暴落する可能性が出てきたことになります。

こうしたリスクからの延命のため、量的緩和により市場から国債を買い上げ、暴落しないよう買い支えてきたと考えていました。

(黒田日銀総裁は財務省出身のため、後でそれ相応のポストが用意されることがインセンティブになっていたと思います。)

それにしても異次元過ぎる・・

しかし年間の新規国債発行は32兆円程度であり、その3倍近い80兆円を毎年日銀が買い入れるというのは、理に適わないと感じます。

もっと壮大で、想像も付かないようなことを計画しているように思います。

基本的に国益よりも省益を優先する体質ですので、アメリカと相互投資協定を結んで、アメリカに国民資産を根こそぎ持っていかれるとか。

GPIFの次は政府系ファンド改革か?

少しでも国益になりそうなのは、GPIF以外の政府系ファンド(ゆうちょ銀行やかんぽ生命)の運用指針を、GPIFと同じ資産配分にすることです。

確かに政府系ファンドは大半を日本国債で運用しており、日本株式等の配分を増やすためには200兆円以上の国債を売却することになるはずです。

次の株安時には、こうした改革で株高を演じると同時に、日銀国債買い入れで国債暴落も防ぐのが目的かもしれません。

最後までご覧頂きありがとうございました

このブログを書いているのはこんな人です。良かったらプロフィールをご覧くださいね。

会社員投資ブログは【こちら】

最新情報もSNSで配信中!

ブログ以外でも、

やっています。フォロー頂けると、最新情報やブログ非公開の話、オフ会情報などを受け取れます。ありがとうございました。

最新情報をお届けします

Twitter でkazuをフォローしよう!

Follow @25_500com