生命保険を分析する

前回は保険タイプについて概要を整理しましたが、今回は実施に、保険のおばちゃんから提案を受けた「未来デザイン1UP」保険の主契約部分(生命保険・終身タイプ)について、分析していきたいと思います。

データはgoogleスプレッドシートで共有しているので、元データを見たい方は参考にしてみてください。(シート:保険分析)

受取保険金を整理する

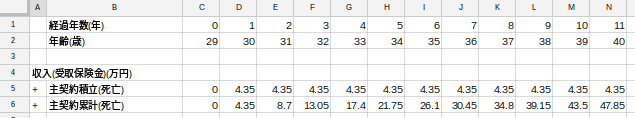

まずはおばちゃんから頂いた保険資料を元に、横軸に時間(経過年数と年齢)、縦軸に収入(死亡時の受取保険金)として、googleスプレッドシートで整理していきます。

初年度を0年目とし、そのときの年齢を29歳とします。

主契約部分の保険資料によると、私が死亡時に受け取れる金額が、初年度を0万円とした上で、年次と共に逓増する内容(1年当たり約4.35万円増加)となっていました。

そのため、もし10年後の39歳で死亡した場合は、累計金額が43.5万円となるため、43.5万円を受け取れることになります。

払込保険料を整理する

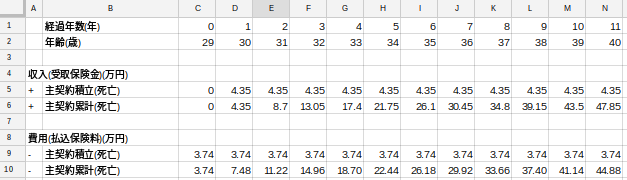

次にこの生命保険を契約するために必要なコスト、払込保険料を整理します。

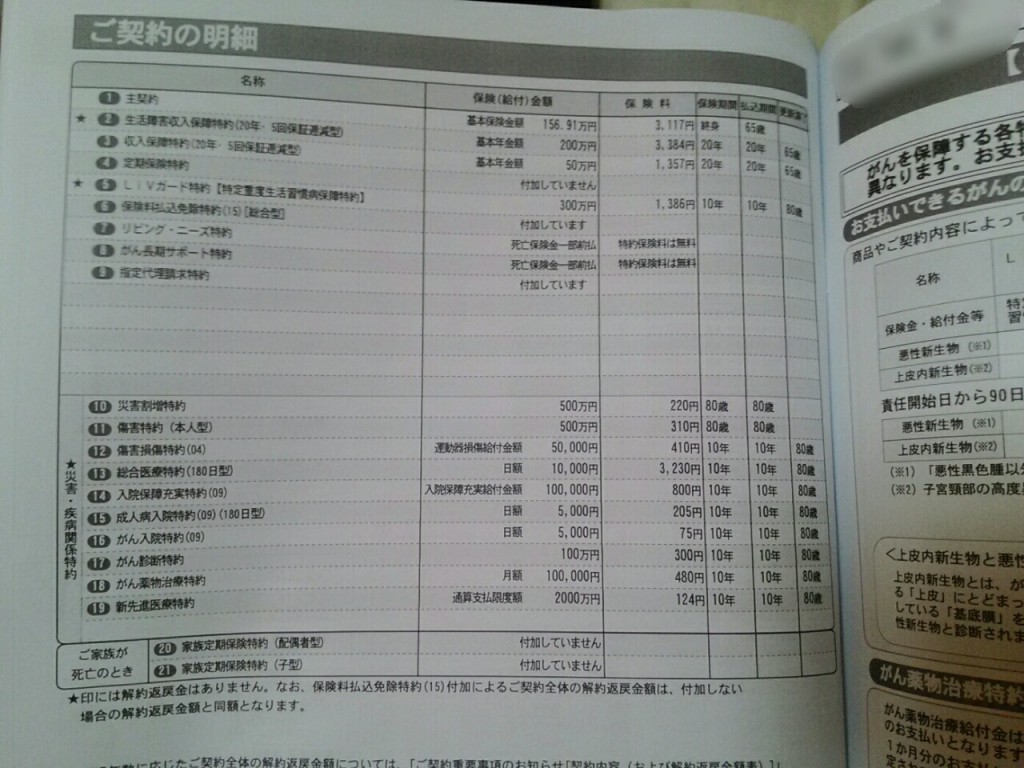

ご契約の明細によると、主契約部分の保険料が一番上に記載されており、契約すると月々3,117円の保険料を支払うことが分かりました。

29歳時点から、3,117円/月×12ヶ月=3.74万円/年を毎年支払うため、毎年の支払い額と累計金額を、費用項目に記載します。

10年経過時には、3.74万円×11年分=41.14万円を支払うことになります。

これだけ見ると、10年後の39歳で死亡した場合(絶対死にたくないですが・・笑)、41.14万円の投資に対し43.5万円を受け取れるため、差額2.36万円(約+6%)のリターンを得ることができます。

10年国債利回りが-0.06%程度で推移している2016年11月現在、10年で+6%(年利約0.5%)のリターンとなると、一見良いように見えますがどうなんでしょう?

リターンの背景には低い死亡率

なぜ10年物国債利回りより大幅に高い利回りとなるかと言うと、”死亡”という保険金を受け取れる条件を満たす割合、つまり死亡率が低いため、リターンが高くみえるのです。

政府統計の厚生労働省>人口動態統計で、平成26年(2014年)における男女別・5歳階級の死亡者数データを用いてgoogleスプレッドシートで整理したものが、下記表となります。

これをグラフにすると、このようになります。

なるほど、35~39歳男性は1.9%しか亡くなっておらず、55~59歳男性においても9.3%しか亡くなっていないんですね。

つまり私が10年後の39歳に生命保険が受け取れる確率は1.9%しかなく、90.1%の確率で受け取れないわけです。

期待値ベースの受取保険金はいくらか?

宝くじの3,000円が当たる確率が1%なので、宝くじ2枚購入して3,000円を当てるくらいの確率で、10年後の39歳に亡くなるようです。

ちなみに人口動態統計によると、30代の死亡理由トップが「自殺」だったようなので、ポジティブ思考に定評のある私は100枚買っても宝くじは当たらないでしょう。笑

では、理論上自分はいくらの保険金が受け取れるのか?

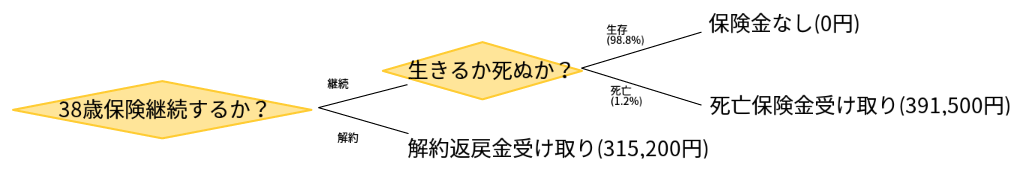

まずは2項モデルを用いて、それぞれの年齢における受取保険金の期待額を整理する必要があります。

例えば10年後の38歳開始時の期待額とは、生存時0円×98.8%+死亡時391,500円×1.2%+解約返戻金315,200円となります。(下記2項モデル参照)

エクセルで各期の期待値を整理する

人口動態統計で得たデータを元に、各年齢ごとの保険金期待値を整理したものが下記表となります。(googleスプレッドシートでは全期間データを共有しています。)

これにより、10年後の39歳で受け取れる金額が、35.88万円ということが分かりました。

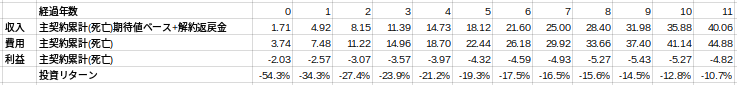

締めくくりでは、保険屋のおばちゃんから提案された、未来デザイン1UPの主契約部分(生命保険・終身タイプ)について、

- 期待収入(受取保険金×死亡率)

- 費用(支払い保険料)

- 利益(期待収入-費用)

- 投資リターン(利益÷費用)

を整理した表が、下記となります。

主契約部分については、投資ブログ的に表現すると、10年後に41.14万円の投資が35.88万円になり、▲12.8%となるとのことでした。

36年後の65歳まで続けると、138.39万円の投資に対し151.98万円の期待リターンとなるため、+9.8%までパフォーマンス改善されます。

それ以降は受取保険金が156万円から増加しないため、リターンは悪化していきます。

30年物日本国債の年間利回りが0.47%(2016/11月時点)なため、36年運用で概ね+16.92%(=0.47%×36年)のリターンが得られるところ、+9.8%のみ保険加入者へバックされているため、+7.12%は保険会社の手数料となりそうです。

早期に解約すれば、それだけ保険会社の取り分が大きくなるため、長期運用しても最低7%は保険会社の手数料として取られている点は認識しておきましょう。

次回は医療保険部分について、記載していきたいと思います。

最後までご覧頂きありがとうございました

このブログを書いているのはこんな人です。良かったらプロフィールをご覧くださいね。

会社員投資ブログは【こちら】

最新情報もSNSで配信中!

ブログ以外でも、

やっています。フォロー頂けると、最新情報やブログ非公開の話、オフ会情報などを受け取れます。ありがとうございました。

最新情報をお届けします

Twitter でkazuをフォローしよう!

Follow @25_500com

最近ブログを見つけて時々拝見してます。

今回分析された主契約は終身保険なので、

(掛け捨てではなく)貯蓄性があり、

解約返戻金もあるのではないでしょうか?

まあ、返戻率は低いでしょうけど…w

愛読者さん

最後は死亡or解約で資金が確実に入ってくることを考えると、再考する必要ありますね。。

2項モデル使ってブログ校正中のため、また更新します。

コメントありがとうございました!