WACC(ワック)とは?

CFA・証券アナリスト試験でよく問われるWACC(Weighted Average Cost of Capital:加重平均資本コスト)。

- 負債コスト

- 株主資本コスト

を加重平均したものなのですが、この考え方って、はじめはピンと来ないんですよね。

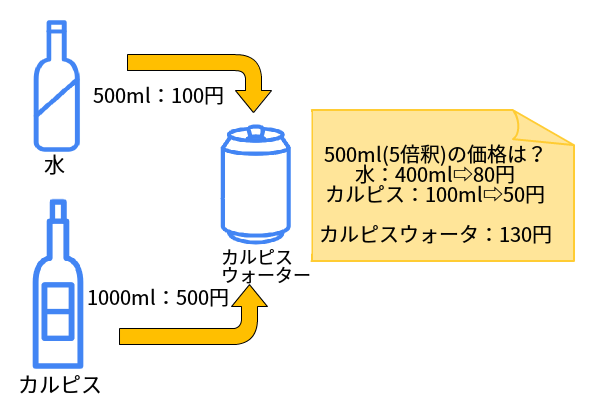

詳細はあとで書きますが、WACCのイメージとしてはカルピスを水で希釈したあとの、カルピスウォーター原価を計算する感じです。

WACCも言葉が難しくなるだけで、同じような考えです。

イメージできました?

では以下では、負債コスト・株主資本コストについて、もう少し詳しく見ていきたいと思います。

負債コストとは?

負債コストは簡単で、社債を発行したときの金利のことです。

では社債金利は、どのように決まるのでしょう?

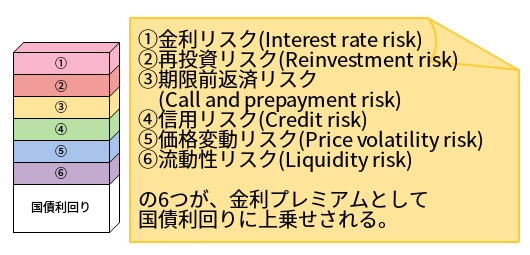

金利への影響が大きいのは「信用リスク」なのですが、全部で6つのリスクが要因として挙げられます。

そしてリスクに見合う金利が得られる場合に、初めて出資者が債券投資を行うことになります。

①金利リスク

金利が変動することで、債券価格も変動するため、その変動リスクが高いほど金利が高くります。

例えば金利5%(クーポン5円、債券価格100円)の社債が、1年後に金利10%に上昇したとき、債券価格は大幅下落します(クーポン5円、債券価格50円)。

リスクの高い金融商品ほど、より高いリターン(=高い金利)が要求されます。

②再投資リスク

受け取ったクーポンや満期償還時の元本を再投資する際、マーケットの変動により、当初予定していたリターンが得られない可能性があります。

これを再投資リスクと言います。

③期限前返済リスク

早期償還条項がついた債券(コーラブル債など)は、満期まで得られる見込みだったキャッシュフローがなくなるリスクがあります。

また期日前に償還されることで、②の再投資リスクにもさらされます。

④信用リスク

赤字が続いているような継続疑義企業は、社債支払いが不履行となるリスクを抱えるため、より高い金利が要求されます。

また事業運営に変化がなくとも、ムーディーズのような第三者機関による格付け変更によって金利変動が起きます。

⑤価格変動リスク

債券にオプションが付与されている場合、オプション価値によって債券価格が変動します。

例えばプットオプション付き債券は金利上昇時(債券価格下落時)に、プットオプションなしの債券に比べ、債券価値が高くなります。

⑥流動性リスク

取引量が少ない債券は買い手が少ないため、債券売却が必要となったとき、取引量の多い債券に比べ低い価格での売却が求められます。

そのため、流動性の低い債券に対して、より高い金利が上乗せされます。

流動性リスクについては、売買スプレッド(bid-ask spread)という形でリスクの大きさが測られます。

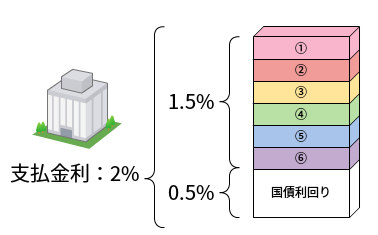

例えばある日本企業が、円建て10年社債で資金調達するときは、上記図のようになります。

つまり、日本国債10年利回り0.5%をベースに、企業が持つ6つのリスクに見合うリターン:1.5%が上乗せされ、最終的に2.0%の金利で設定されるわけです。

では負債コストを学んだところで、次は株主資本コストについて紹介します。

株主資本コストとは?

株主資本コストとは、株主がその企業に対して要求する期待リターンのことです。

このとき、負債コスト<株主資本コストという関係が成り立ちます。

株主資本コストの計算方法はあとで説明するのですが、ちょっとイメージわきにくいと思います。

なぜなら、負債コスト=金利というのは分かりやすいのですが、株主資本コストはP/L・B/Sにも出てこない数値だからです。

期待リターンはなぜ必要?

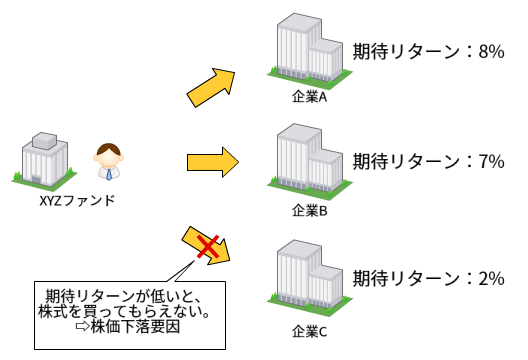

株主資本コスト=株主の期待リターンですが、なぜ要求される期待リターンを上げる必要があるのでしょうか?

その理由は、期待リターンが上げられない見込みであれば、投資先として選定されないからです。

株式を購入する人がいなければ、株価は期待リターンを満たす水準まで下がり、企業価値(=ここでは時価総額)が減少します。

そのため、企業価値を最大化することがミッションである経営者は、期待リターン以上の利益を上げることが求められるわけです。

株主資本コストへのアプローチは2つ

株主資本コストを求めるには、2つのアプローチがあります。

- CAPMアプローチ

- 配当割引モデルアプローチ

CAPMアプローチ

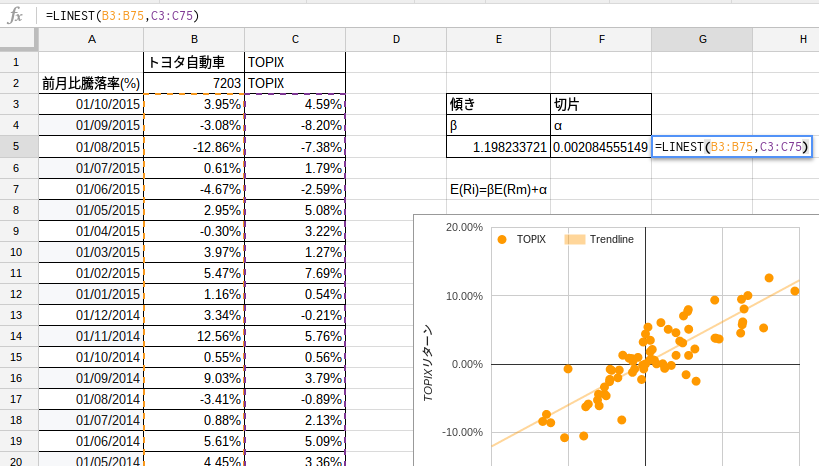

CAPMアプローチでは、TOPIXやS&P500などのインデックスをベンチマークとし、個別証券iのインデックスに対する感応度β(ベータ)を基準に、株主資本コスト(=期待リターン)を決定します。

ベータについては、こちらの過去記事を参考にして下さい。

βが分かったら、次に株主資本コストです。

株主資本コストは、下記計算式で求められます。

例えば2009年10月〜2015年10月の6年間(72ヶ月)では、トヨタ自動車のベータは、β=1.19でした。

また、この期間のTOPIXリターンは59.59%、年利8.1%でリターンを上げていました。

リターンの計算方法については、こちらの記事を参考にしてください。

ここで日本国債利回り(=リスクフリーレート)を0.2%、ヒストリカルデータから得たTOPIXリターン年利8.1%からリスクフリーレート0.2%を引いた7.9%を、マーケットリスクプレミアムと仮定します。

つまり、日本の株式市場に投資(=TOPIXに投資)すると、リスクを取った分、年間7.9%の超過リターンを得られると仮定するわけです。

株主資本コストの計算式に代入すると、

株主資本コスト=0.2%+1.19(8.1%-0.2%)=9.6%

となり、9.6%が株主資本コストとなることが分かりました。

マーケットリスクプレミアムをβ倍する理由は、トヨタ株がTOPIXに対しβ倍リスクが高いため、リターンもβ倍高くなると想定しているためです。

配当割引モデルアプローチ

株主資本コストを求めるもう一つの方法が、配当割引モデルを使ったアプローチです。

ただし、

P0:株価

D1:配当金

k:要求収益率

g:配当成長率((1-配当性向)✕ROE)

詳細は下記で紹介していますので、参考にしてください。

WACCを計算する

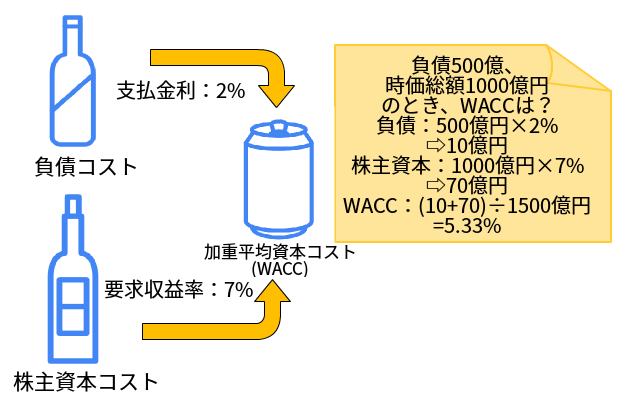

負債コスト、株主資本コストを理解した上で、最後にWACCの計算です。

時価総額が1000億円の企業Aにおいて、借入金利が2%、負債総額が500億円あったとします。

株主資本コストが7%のとき、WACCは、

WACC=[1000(億円)×7%+500(億円)×2%]÷[1000(億円)+500(億円)]=5.33%

となります。

最初に出てきた、この図ですね。

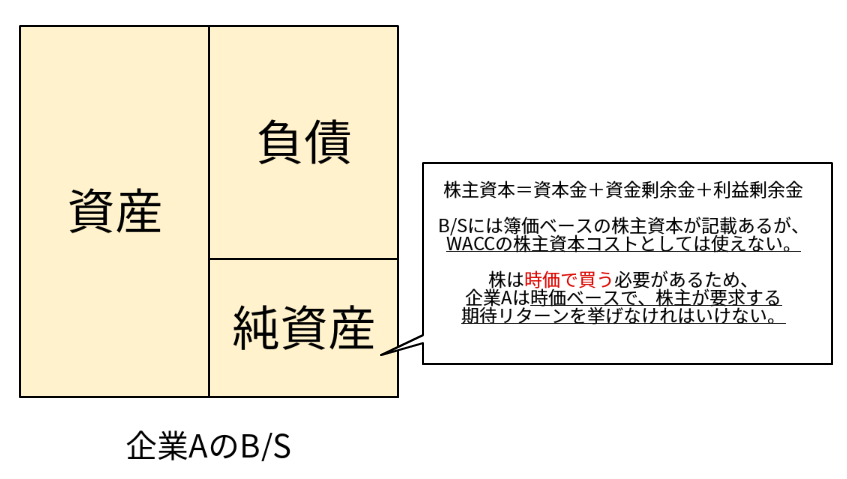

なぜ簿価ではなく時価?

株主資本コストというと、バランスシートの純資産の部に記載される、「株主資本」が真っ先に思いつくと思います。

しかし、WACCで株主資本を計算するときは、簿価ではなく時価で算出します。

企業Aに投資を考えている人の立場で考えると分かりやすいのですが、1億円の投資で、1年後に1億700万円になっていることを期待しているわけです。

1億円の投資はどの価格かというと、株式市場で売買されている「時価」ベースですよね。

そのため、株主資本コストは時価ベースで算出する必要があるのです。

決してバランスシートの簿価ベースで計算しないように、時価を使う理由を把握しておきましょう。

いかがでしたか?

WACC(Weighted Average Cost of Capital:加重平均資本コスト)は証券分析をする上で大切な考え方なので、内容が伝われば幸いです。

最後までご覧頂きありがとうございました

このブログを書いているのはこんな人です。良かったらプロフィールをご覧くださいね。

会社員投資ブログは【こちら】

最新情報もSNSで配信中!

ブログ以外でも、

やっています。フォロー頂けると、最新情報やブログ非公開の話、オフ会情報などを受け取れます。ありがとうございました。

最新情報をお届けします

Twitter でkazuをフォローしよう!

Follow @25_500com